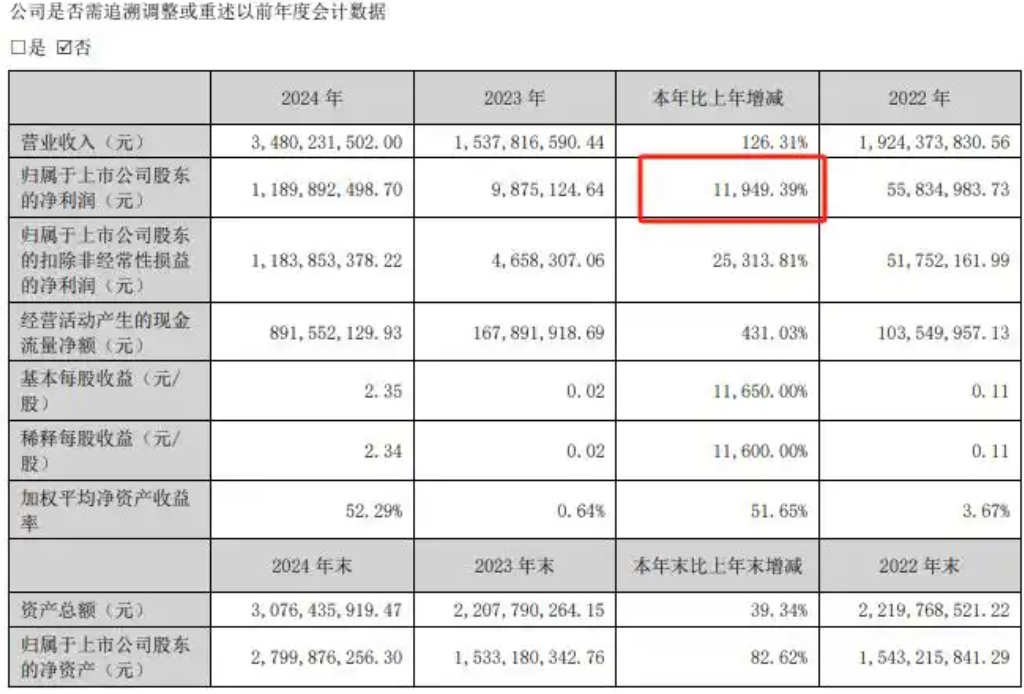

【大阅读】负利率,欧洲央行的“良药”or“麻药”(组图)

看中华 最新资讯 2016-03-10 15:02:21

市场普遍预期,欧央行将在3月9~10日的货币政策会议上进一步调降利率,但从欧央行采取负利率政策至今,其对通胀和放贷的刺激作用有限,反而使银行边际利润受损。负利率亦给市场带来更多不确定性。

负利率效果有限

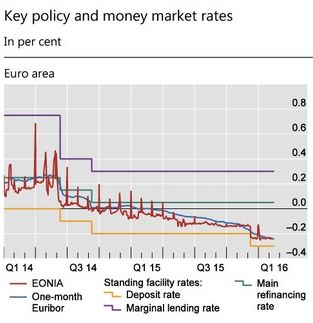

欧洲央行于2014年6月11日将隔夜存款利率下调至-0.1%,这意味着欧元区的商业银行在欧央行的存款,不仅无法获得利息,还要反过来支付央行“保管费”。实行该政策的初衷在于引导商业银行放贷,降低家庭和企业借贷成本,促进其进行消费和投资,拉动经济增长并推升通胀预期。其后,欧央行又分别在2014年9月和2015年12月将利率进一步调至-0.2%和-0.3%。

然而,2014年6月至今,衡量欧元区通胀率的消费者物价调和指数(HICP)始终没有超过推出当月的0.5%,2015年1月最低跌至-0.6%,其后在-0.1%至0.3%之间徘徊。欧盟统计局近日发布的数据显示,欧元区2月通胀率为-0.2%,较1月份的0.3%大幅下降,更为2015年1月以来最低,远低于欧央行设定的2%通胀目标值。

与此同时,2月18日公布的欧洲执委会货币政策会议纪要显示,从2015年12月初以来,对于通胀的预期也在下降。对于2016年、2017年、2018年的平均通胀预期分别为0.7%、1.4%和1.6%,2016年和2017年的预期较此前分别下调了0.3%和0.1%。对2020年的平均长期通胀预期也从1.86%下调至1.80%。

负利率政策刺激商业银行放贷的效果也不尽如人意。

国际清算银行(BIS)近日报告指出,负利率政策对于货币市场利率的传导机制与正利率并无二致。“整体而言,截至目前,负利率政策似乎还未对货币市场的运作带来太大影响。其对于短期货币市场利率的作用持续,对于交易量的影响整体而言比较小。”报告称。欧元隔夜拆放平均利率(EONIA)、1月期欧元银行间同业拆借利率(Euribor)等也随之变为负值。

但BIS同时指出,在货币市场交易量方面,“在欧元区,伴随银行系统的过剩流动性增加,所有到期产品的交易量均有所下降。有传言称,银行为了避免负利率的影响,要不就延长到期时间,要不就贷款给风险更大的贷款方。”其更进一步指出,一些制度和合同方面的制约因素,可能使得负利率与零利率时代情况脱节,从而限制其在货币市场外的传导作用。

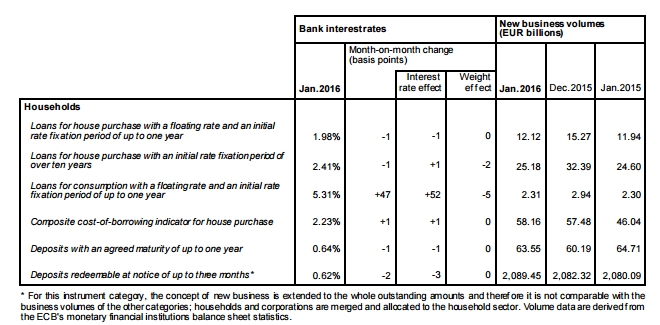

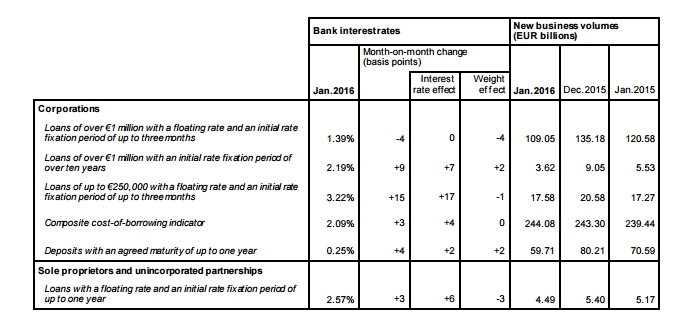

欧央行本月初公布的1月欧洲银行利率数据亦显示,欧元区1月企业新增贷款的综合贷款成本指标较前月增长3个基点至2.09%;欧元区1月家庭住房贷款的综合贷款成本指标与前月持平,为2.23%。此外,1月家庭贷款年增长率与12月持平,为1.4%;1月非金融性企业贷款年增长率较上月上涨0.1%至0.6%。由此,负利率并未能够显著降低家庭和企业的借贷成本,提升家庭和企业贷款量。

银行业利润受损

银行股领跌BIS报告称,当前,商业银行担心如若将商业存款利率也降至负值,会导致储户大规模提取存款,波及存款稳定性。但不将成本转嫁给储户的后果则是,商业银行独自承受边际收益和整体利润受损的压力。

多家欧洲主要银行去年的四季度盈利和年度盈利均不及预期。此外,如BIS所指,欧洲银行本身即面临多方面问题:遗留的不良资产侵蚀银行资产负债表;对于能源部门直接和间接的贷款也给银行带来新的不确定性。在此背景下,进一步降低利率或是长时间实行负利率的预期使市场对于银行未来的盈利能力越发怀疑。这无疑给银行业“火上浇油”。

银行业的惨况首当其冲的体现在银行股的表现上。今年2月中国春节期间,盈利不及市场预期,加之CoCo债(应急可转换债券)出现偿付危机,使得银行金融类股引领欧洲股市,乃至全球股市全线大跌。信用违约掉期(CDS)和Coco债差价期权大幅飙升。Coco债的危机又使其持有者通过做空银行股对冲风险,进一步压低股价。

数据显示,2014年6月实行负利率至今年2月26日,Stoxx欧洲600指数整体下跌7%,其中银行板块下跌39%,远远超过零售业板块的3%和房产相关板块的0%。负利率、银行股价、Coco债之间形成的“共振”,更可能危及银行未来在资本市场融资的能力。

欧央行已逐渐意识到银行业的困境。欧央行副行长Vitor Constancio在2月19号的演讲中透露,将出台更多的刺激政策降低银行运营成本。巴克莱、法国巴黎银行以及加拿大皇家银行的分析师提出“分层”存款利率,以降低银行成本。

负利率长期效果难料央行不是救世主

市场能够应对坏消息,但一向痛恨不确定性。

BIS警告称,如果欧洲与日本央行进一步下调负利率或者长期维持负利率,那么个人以及金融机构的行为将难以捉摸,借款人和储户如何应对负利率政策长期化尚未可知。

实行负利率以来,伴随不确定性,市场的风险偏好下降,避险型的欧洲公债受到追捧。其收益率整体下行,短期收益率曲线呈现扁平化趋势。目前,除了10年期公债外,3月期、2年期、5年期欧洲公债的收益率都已经为负值。截至3月4日,欧元区3月、2年、5年、10年的公债收益率分别为-0.5005%、-0.5303%、-0.3177%和0.3266%。

美银美林主权固收指数亦显示,截至2月初,全球近四分之一的主权债券已经呈现负收益率。新晋实行负利率的日本,其国债中超过6成收益率为负。

所幸,与日本不同,欧元区的负利率政策目前还未导致囤积现金需求的大幅提升。但BIS认为这也可能因为普通存款人目前还不需要为负存款利率买单。

事实上,负利率政策近来已经频频遭到质疑。

一位外资行人士向《第一财经日报》记者表示,负利率在投资者眼中恰恰反映央行的“黔驴技穷”。再者,负利率政策的效果有限,也使市场对于全球央行的公信度存疑。

史蒂芬罗奇在Project Syndicate撰文指出负利率政策的两个问题:其一,央行忽略了金融不稳定的风险,过度宽松的货币政策将催生资产和信贷市场的泡沫,导致实体经济的严重扭曲。泡沫破裂后,经济将会陷入“资产负债表型衰退”;其二,央行将可能因此忽略唯一可以跳脱流动性陷阱的方法,即财政刺激。

贝莱德全球固定资产首席投资官Rick Rieder将负利率称为让经济“吃第三个圣代”。他称,在不确定的经济环境下,企业和个人的边际消费倾向不及以往。负利率“抢劫”存款者的做法并不能有效提升需求,反而会压缩边际收益,从而导致现金流萎缩。“政策制定者通过未经测试的政策来应对周期性经济疲软和区域性压力,将冒着使事情越发恶化的风险。”他并建议,通过财政政策解决经济面临的结构性挑战。

作者:后歆桐来源一财网)

版权声明

本文仅代表作者观点,不代表看中华立场。

本文系作者授权看中华发表,未经许可,不得转载。