绍兴银行获准非公开发行12亿股 资本层压力犹存

看中华 最新资讯 2020-03-03 07:26:49公开资料显示,本次增资扩股,绍兴银行计划非公开定向发行股票12亿股,认购价格每股3.08元。增资扩股完成后,绍兴银行总股本将达到35.38亿股。

据财经网金融了解,此次认购绍兴银行股份的股东包括浙江震元股份有限公司(以下简称为“浙江震元”)。绍兴银行2020年同业存单发行计划显示,其增持前原为绍兴银行第六大股东,持有绍兴银行股份3888万股,持股比例1.66%。

2月22日,浙江震元公告称将以公司自有资金6146.36万元认购绍兴银行增资扩股股份1995.58万股,认购完成后,浙江震元将持有绍兴银行5883.58万股。

公告同时披露:“绍兴银行通过本次增资扩股,将进一步提高资本充足率,有利于做大做强金融资本。”

财经网金融了解到,此次为绍兴银行第六轮增资扩股。而在近些年来绍兴银行增资动作频频的背后,是该行逐渐展露出的资本压力。

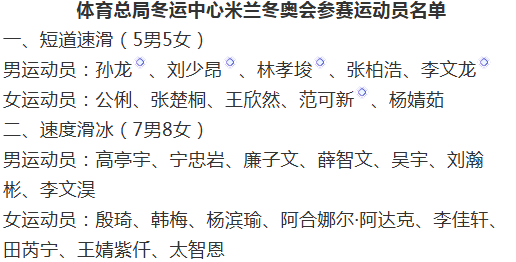

图片来源/绍兴银行2020年同业存单发行计划

东方金诚曾在相关评级报告中指出:“该行内源资本补充能力较弱,随着业务的持续拓展,该行面临较大的核心一级资本补充压力。”

绍兴银行三季报显示,截止2019年9月末,绍兴银行资产总额1202.05亿元,负债总额1130.87亿元;1-9月共实现营业收入17.28亿元,同比增长28.19%;净利润3.93亿元,同比增长 1.81%。

数据同时显示,绍兴银行三季度末资本充足率为11.36,一级资本充足率和核心一级资本充足率均为8.63%,后两者均较年初下降了0.11个百分点,同时也是自2016年以来的最低值。

除了资本压力,绍兴银行的资产质量也存在一定的问题,此前不良双升,至今仍居高位。

数据显示,该行从2012年到2018年不良贷款余额分别为3.1亿元、3.64亿元、5.19亿元、6.24亿元、7.49亿元、8.43亿元和12.6亿元;同期不良贷款率分别为1.16%、1.22%、1.56%、1.68%、1.73%、1.78%和2.2%。截止2019年9月末,该行的不良贷款率为1.88%。

版权声明

本文仅代表作者观点,不代表看中华立场。

本文系作者授权看中华发表,未经许可,不得转载。