1.8万亿年金养老金能分几杯羹?银行理财加速布局养老金融

看中华 最新资讯 2020-07-12 13:22:30原标题:1.8万亿年金养老金能分几杯羹?银行理财加速布局养老金融,年内已发百余款产品

近年来,养老金融市场逐渐成为各大商业银行的争夺市场的“新蓝海”,其中,以各大银行旗下的理财子公司作为战略布局的推进者趋势明显。

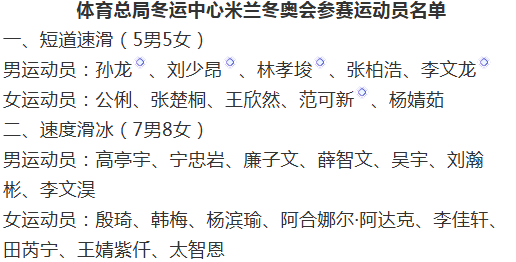

数据显示,2020年一季度末,全国企业年金积累基金总规模为18646亿元,比2019年末的17985亿元增加约661亿元。2020年一季度全国企业年金基金投资收益为152.95亿元,加权平均收益率为0.88%。

银行加速布局养老金融

银行理财子公司自筹备起便被寄予了助力资管市场发展的厚望,以养老理财切入资管新蓝海已逐渐被纳入各大理财子公司的战略布局中。

距首批银行理财子公司——建信理财和工银理财获准开业已过去一年。截至目前,已有超过30家商业银行宣布成立理财子公司,其中有20多家A股上市银行。

2020年以来,养老型理财产品的发行有所放量。据普益标准统计,截至6月24日,已有15家银行发行了115款产品。其中国有行的发行数量明显增加,达到35款,主要原因在于理财子公司发力养老领域。据了解,所有的35款养老型产品均由国有行的理财子公司发行,而在2019年,国有行发行的养老型产品数量仅为18款。

值得一提的是,已开业的12家银行理财子公司中,不少理财子公司成立初推出养老理财产品以打头阵。

截至目前,已有中银理财、招银理财、工银理财、中邮理财、光大理财和兴银理财等多家银行理财子公司推出养老系列产品。

中银理财在开业伊始便将养老产品作为重点发力方向。在开业仪式上,中银理财推出五大理财新品,其中“稳富——福、禄、寿、禧”养老系列,旨在为养老客群提供长期投资、策略稳健的理财产品。

2019年12月25日,招银理财推出“招睿系列颐养两年定开增强型固定收益类理财计划”。

去年年底,工银理财就在同业中率先推出符合国际通行设计理念的颐合系列养老产品。

2020年2月12日,中邮理财推出“邮银财富养老·鸿锦三年定开1号”等产品。

2020年2月20日,光大银行的理财子公司——光大理财也推出一款五年期封闭式净值型公募理财“阳光金养老1号”,面向公众发售,业绩比较基准4.70%~6.10%。

2020年4月,兴银理财首款养老型理财产品——“安愉乐享1号”成功发行,该产品为5年期封闭式管理,1元起购,且产品100%投资于固定收益类资产,不参与股票投资,五年内将不少于三次分红,兼顾了投资收益与流动性需求,适合中长期养老需求并且追求相对稳定收益的投资者。

对于目前我国养老体系的支柱失衡现象,理财子公司是否真的成为破局者?

此前,光大银行资产管理部总经理、光大理财总经理潘东在《银行家》杂志刊文称银行理财子公司能够打通银行渠道、养老金和资本市场的关键环节,加快推进我国养老金体系特别是第三支柱的建设,缓解基本养老保险的压力,提高居民的养老保障。

盘古智库高级研究员江瀚表示,当前各家商业银行越来越难以依赖存贷利差获得更多的收入,如果要保持长期增长的话,最好的办法就是将资金链条之间打通,将原来单纯的对公业务、对私业务、个人业务和理财业务全部打通,形成体系。那么相对而言,以养老理财切入这些业务无疑是非常合适的。

招银理财董事长刘辉也曾表示,让银行系的投资能够进入到养老金第二支柱、第三支柱,甚至第一支柱的投资范围,以及作为养老、社保、税收递延以及企业年金等一些产品的管理人,这一点对于整个行业都会非常重要。

一大型股份制银行的理财投资经理向券商中国记者表示,在禁止期限错配的政策约束下,商业银行理财产品资产端的非标久期大约在2-5年左右。但商业银行的负债端很短,大约在半年左右。养老理财产品面对的恰恰是风险偏好低、对长期限投资容忍力较强的老年投资群体,因此算是一个用来消化长期限资产比较好的补充来源。

资产配置和收益率如何协调?

除了以投资管理人身份参与四大类基金,企业年金基金也可以投资商业银行的理财产品。2020年第一季度企业年金基金投资了4.1亿元的商业银行理财产品,但是这个数据同基金、保险、信托公司的产品资产相比,几乎可以忽略不计。

企业年金投资商业银行理财产品,对主体资格和理财产品都有明确要求,其中对于产品的要求其中两条是:风险等级为发行银行根据银监会评级要求,自主风险评级处于风险水平最低的一级或者二级;投资品种限于保证收益类和保本浮动收益类。

一股份行投资经理向券商中国记者表示,理财子公司和商业银行资管部的非保本理财产品已经不符合企业年金基金、职业年金基金的投资要求,只有老产品中的保本产品才能纳入投资范围,而这与资管新规的要求是相矛盾的。

2020年第一季度数据显示,中国企业年金资产配置中固收占比高达83% ,而权益类仅约占6.6%。值得注意的是,在今年2020年第一季度年金养老金产品分类下的权益类资产投资收益率出现高比例负数,其中股票专项型收益率亏损程度最高,为-16.35%,而在去年年底,这一板块的投资收益率为13.34%。

今年4月以来,受债市震荡影响,债券收益率持续下行,多家理财子公司发行的多只净值型产品出现较大回撤,年化收益率也罕见地跌为负数,而浮亏产品的运作方式以封闭式或定期开放式居多。

7月以来,随着股市回暖,银行理财资金“盯上”了股市,不少理财子公司主要通过直接投资于权益类资产或间接通过FOF的形式投资股市。此前,国家政策一直鼓励养老资金能够入市,长期限资金对整个资本市场有一定的稳定作用。

虽然养老理财产品的的收益率比起短期理财要高一些,但在资产配置和组合上,多以长期限+封闭式产品为主。如“瑞享养老1号”,期限是五年半,该产品开放期内“只可申购不可赎回”,即客户在五年半的时间内,只能选择维持最初的购买金额或不断买入,中途不能赎回。

不少国有大行主要还是以固定资产配置为主,呈现的是一个“固定资产+”的结构。“受制于资金风险收益的属性,因此提高养老理财资金的一个权益资产配置比例是一个缓慢的过程。毕竟是养老的钱,保值是第一位,以稳健为主。”一国有大行的负责养老金融业务的工作人员向券商中国记者表示。

也有不少银行在此基础上做了些灵活处理。如光大理财发行的"阳光金养老1号”属于封闭式产品,但产品成立满两年后,每年将向投资者返还25%的份额,以实现长期投资目标下的短期流动性安排。招银理财“颐养五年封闭1号”会在产品成立18个月后,至少对投资者提供不少于三次的现金分红。中银理财的一款养老理财,则采取了“3+1+1”期限自主选择模式,首个封闭期是三年,封闭期结束后每年开放一次,存续期限是五年。

商业银行纷纷布局养老金业务为哪般?

养老金上调涨5%的消息,一时间让养老金再度成为热点话题。

近日,中国发展基金会发布了《中国发展报告2020:中国人口老龄化的发展趋势和政策》(下称“报告”)称,到2022年左右,中国65岁以上人口将占到总人口的14%,实现向老龄社会的转变。2050年,中国老龄化将达到峰值,中国65岁以上人口将占到总人口的27.9%。

银保监会在年初曾提到,大力发展企业年金、职业年金、各类健康和养老保险业务,多渠道促进居民储蓄有效转化为资本市场长期资金。

“一方面,我们积极响应国家的政策号召,也是体现作为国有大行的责任担当。另一方面,就目前的现状来看,中国的养老市场仅仅靠第一支柱是不够的,需要靠其他支柱支撑,在这个背景下,养老金融市场巨大。”某国有大行负责养老金融业务的工作人员向记者表示。

此外,从银行实际情况出发,不少银行在客户结构上也逐渐呈现出老龄化的趋势。“对于我们银行来说,45-55岁的客户结构占比较高,对于这一人群来说,养老的需求比较大,我们现在也在做投资者教育。”一大型股份制银行的理财投资经理向券商中国记者表示。

养老市场的三大支柱的不平衡分布也为银行入局提供了市场。潘东指出,截至2018 年底,第一支柱基本养老保险规模约为 5.6 万亿元,第二支柱企业年金约为1.5 万亿元,第三支柱个人养老保险约为 2.8万亿元,三者比例为 56 ∶ 15 ∶ 28,合计规模仅占 GDP 的 11%。而美国三大支柱比例为 10 ∶ 54 ∶ 36,养老金规模占GDP 的 160%。

一大型券商银行分析师向记者表示,企业年金基金具有来源稳定、规模增长快、维护成本低等优点,商业银行介入企业年金能积极促进中间业务的发展。

巨大的蓝海市场留给了不少分析机构预测的空间。国盛证券分析称截至2020年一季度,全国企业年金实际运作金额已达1.85万亿,同比增速20%。若保持20%增速,则2020年底企业年金将有望达到2.12万亿。

版权声明

本文仅代表作者观点,不代表看中华立场。

本文系作者授权看中华发表,未经许可,不得转载。